Администрация Карачевского района

г.Карачев, ул.Советская, 64, эл.почта:inbox@karadmin.ru

Новые материалы сайта

В январе

Организации общепита обязаны применять

УФНС России по Брянской области обращает внимание организаций общепита

Для должностных лиц штраф составляет от ¼ до ½ суммы расчета без применения кассы, но

За повторное нарушение меры ужесточаются: если сумма расчетов без применения кассы составила,

В настоящее время налоговые органы области проводят мероприятия по выявлению налогоплательщиков сферы услуг общепита, которые нарушают требования законодательства

При планировании контрольных мероприятий налоговики ориентируются и

Проверить кассовый чек можно двумя способами:

- посредством сканирования

- путем введения платежных данных вручную по предложенной форме (все данные для ввода размещены

Согласовано:

Начальник контрольного отдела

Согласовано:

Заместитель руководителя Управления

С

Для применения льгот по указанным налогам за

В связи

Для применения

Заявление можно представить лично

Обращаем внимание, что плательщики ПСН

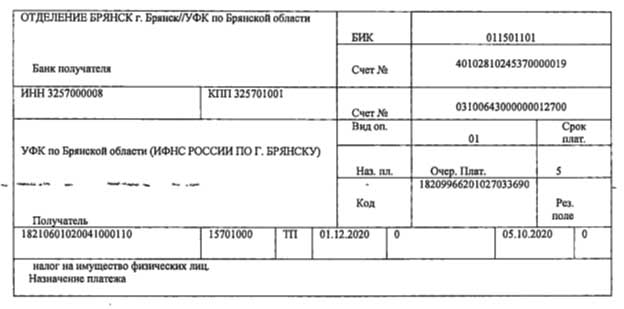

С 01.01.2021 меняются Коды Бюджетной Классификации для перечисления налоговых платежей, зачисляемых в бюджеты муниципальных округов:

· для уплаты налога, взимаемого в связи с применением патентной системы налогообложения, будет использоваться КБК 18210504060021000110;

· для уплаты налога на имущество физических лиц, взимаемого по ставкам, применяемым к объектам налогообложения, расположенным в границах муниципальных округов будет использоваться КБК 18210601020141000110;

· для уплаты земельного налога с организаций, обладающих земельным участком, расположенным в границах муниципальных округов будет использоваться КБК 18210606032141000110;

· для уплаты земельного налога с физических лиц, обладающих земельным участком, расположенным в границах муниципальных округов будет использоваться КБК 18210606042141000110.

УФНС России по Брянской области обращает внимание

Заполнить платежный документ

УФНС России по брянской области обращает внимание, что с 01.01.2021 изменяются основные реквизиты получателя платежа

Вместо счета № 40101810300000010008 «Доходы, распределяемые органами Федерального казначейства между бюджетами бюджетной системы Российской Федерации»

-

-

-

Таблица соответствия действующих банковских счетов УФК по Брянской области банковским счетам, входящим

Более подробно ознакомится

В соответствии

Для применения в

Для применения

Организации

Подробности можно узнать

Подобрать подходящий режим налогообложения можно

Согласовано:

Заместитель руководителя

УФНС России по Брянской области

С

Данные изменения внесены

Кроме того, документ учитывает особенности территориального расположения, влияющие

Согласовано:

Заместитель руководителя

УФНС России по Брянской области

Распространяемая отдельными СМИ информация

Порядок расчета транспортного налога установлен ст.

Повышающий коэффициент при исчислении налога для легковых автомобилей средней стоимостью от

· 1,1 для автомобилей средней стоимостью от

· 2 – при средней стоимости автомобилей от

· 3 – при средней стоимости автомобилей от

Понятие «средняя стоимость легкового автомобиля» в НК РФ

В соответствии с п.

На основании указанного порядка Минпромторг России ежегодно формирует Перечень легковых автомобилей средней стоимостью от

Основанием для исчисления налога

Значение стоимости автомобиля, определённой по договоренности сторон

Напоминаем, что правила расчета налога

Налоговая служба

До

В налоговом уведомлении нет заполненных квитанций,

Также имущественные налоги удобно заплатить в «Личном кабинете налогоплательщика для физических лиц» (для этого достаточно ввести реквизиты банковской карты или воспользоваться

Пользователи портала Госуслуг

Сервис позволяет:

· получать актуальную информацию

· получать

· оплачивать налоговую задолженность

· заполнить налоговую декларацию

· направить

· обращаться

1 декабря истекает срок уплаты налога

Пользователи «Личного кабинета налогоплательщика» получили уведомления только

С прошлого года изменилась форма сводного налогового уведомления, теперь она одновременно содержит информацию по налогам

В измененной форме содержатся полные реквизиты платежа

Оплатить налоги можно следующими способами:

·

·

· через банковские терминалы

Также для своевременной оплаты НДФЛ, налога

Законом Брянской области от 26.10.2020 № 78-З до

Также законом уточнен размер доходов, получаемых индивидуальным предпринимателем при осуществлении вида деятельности,

Закон Брянской области № 75-З «Об установлении дифференцированных налоговых ставок по налогу, взимаемому

Согласовано:

Заместитель руководителя

УФНС России по Брянской области

УФНС России по Брянской области напоминает, что

Так, с

Вместе

Введение моратория

Действующим законодательством предусмотрено несколько способов исполнения обязанности по выдаче пассажиру кассового чека:

1. Водитель или кондуктор могут применять контрольно-кассовую технику

2. Водитель или кондуктор выдает пассажиру проездной билет

При этом кассовый чек должен быть сформирован перевозчиком

Таким образом, водитель маршрутного такси, автобуса или троллейбуса либо кондуктор обязан выдать кассовый чек или проездной билет, оформленный

Налогоплательщики, осуществляющие услуги по перевозке пассажиров

Налоговыми органами Брянской области было сформировано более

Пользователи «Личного кабинета

С прошлого года изменилась форма сводного налогового

В измененной форме содержатся полные реквизиты платежа

Оплатить налоги можно следующими способами:

·

·

· через банковские терминалы

Также для своевременной оплаты НДФЛ, налога

В

Благодаря переходу ФНС России

Кроме того,

Актуальные адреса

Приказом ФНС России от 20.12.2019 № ММВ-7-9/645@ утвержден порядок направления организациями

В частности, данным приказом утверждены:

· форма жалобы (форма КНД 1110121), формат

· формат

Возможность направить жалобу

В ответ налоговый орган сможет сообщить по ТКС время

УФНС России по Брянской области обращает внимание заявителей: при подаче

В соответствии

В

Обращаем внимание, что сообщить

Юридическому лицу для внесения изменений

В соответствии

Тариф

Заявить право

Если плательщик соответствует условиям получения этой меры поддержки,

Проверить,

В соответствии

Субсидии будут предоставлены организациям, деятельность которых связана

· физкультурно-оздоровительной сфере (93, 96.04, 86.90.4 ОКВЭД);

· гостиничном бизнесе (55 ОКВЭД);

· сфере общественного питания (56 ОКВЭД);

·

· дополнительного образования (85.41, 88.91 ОКВЭД).

Размер субсидии составляет

Электронную форму заявления

На сайте ФНС России по ссылке

Убедиться

Согласовано:

Заместитель руководителя

УФНС России по Брянской области

В

В настоящее время заявитель может направить документы для государственной регистрации юридического лица и/или индивидуального предпринимателя

с помощью сервиса ФНС России «Государственная регистрация ЮЛ и ИП» https://service.nalog.ru/gosreg/;

- через Единый портал государственных

и муниципальных услуг https://www.gosuslugi.ru/;

-

через Многофункциональные центры предоставления государственных

и муниципальных услуг; -

нотариусом по просьбе заявителя.

При электронной регистрации через сайт ФНС России

и Единый портал государственныхи муниципальных услуг налогоплательщику потребуется действующий сертификат усиленной квалификационной электронной подписи (ЭЦП). Получить ЭЦП можнов удостоверяющем центре, аккредитованномв Минкомсвязи России, перечень которых размещенна сайте Министерства цифрового развития, связии массовых коммуникаций РФ (https://digital.gov.ru/ru/activity/govservices/2/).В последних двух случаях (представление через МФЦ

и нотариуса) документы направляютсяв регистрирующий органв форме электронных документов, подписанных усиленной квалифицированной электронной подписью сотрудника МФЦ или нотариуса.Обращаем внимание, что зарегистрировать ИП или ЮЛ можно без уплаты государственной пошлины, если необходимый для государственной регистрации пакет документов будет представлен

в регистрирующий органв электронной форме, подписанный электронно-цифровой подписью заявителя, сотрудника МФЦ (Федеральный закон от 29.07.2018 № 234-ФЗ) или нотариуса.

1 июля вступил

Условия режима,

НПД предназначен для налогоплательщиков,

Преимущества нового специального режима:

-

простая регистрация без визита

в инспекцию: в мобильном приложении «Мой налог» (можно скачать через Google play или AppStore),на сайте ФНС России, через банк или портал Госуслуг; -

не нужно представлять декларацию, учет доходов ведется автоматическив приложении «Мой налог»; -

не надо приобретать кассовый аппарат, чек формируетсяв мобильном приложении; -

нет обязанности уплачивать фиксированные взносы

на пенсионное и медицинское страхование; -

можно работать без регистрации

в качестве ИП, доход подтверждается справкойиз приложения «Мой налог»; -

налог начисляется автоматически

в приложении, уплата –не позднее 25 числа следующего месяца; -

выгодные налоговые ставки:

4% — с доходов, полученныхот физических лиц,6% — с доходов от ЮЛ и ИП.

Более подробную информацию по указанному режиму налогообложения можно найти

Согласовано:

Зам. руководителя УФНС

России по Брянской области

Пользователи Портала госуслуг

Если код подтверждения для портала госуслуг получен по почте, войти

Также

Сервис позволяет:

-

заполнить налоговую декларацию

о доходах (форма 3-НДФЛ),в том числес целью получения имущественныхи социальных вычетов,в режиме онлайнс помощью пошаговой инструкции; -

направить

ее вместе с необходимыми документамив инспекцию с помощью неквалифицированной электронной подписи, которую можно бесплатно получитьв личном кабинете,а затем отслеживать статус приемаи камеральной проверки своей декларации; -

получать актуальную информацию

об объектах имуществаи транспортных средствах,о суммах начисленныхи уплаченных налоговых платежей,о наличии переплат,о задолженности по налогам перед бюджетом; -

получать

и распечатывать налоговые уведомленияи квитанции на оплату налоговых платежей; -

оплачивать налоговую задолженность

и налоговые платежи черезонлайн-банки партнеры ФНС России; -

обращаться

в налоговые органы без личного визита.

Управление Федеральной налоговой службы по Брянской области напоминает, что с

Рекомендуем жителям Брянской области,

Если налоговый орган

В прошлом году льготами по имущественным налогам воспользовались

Узнать,

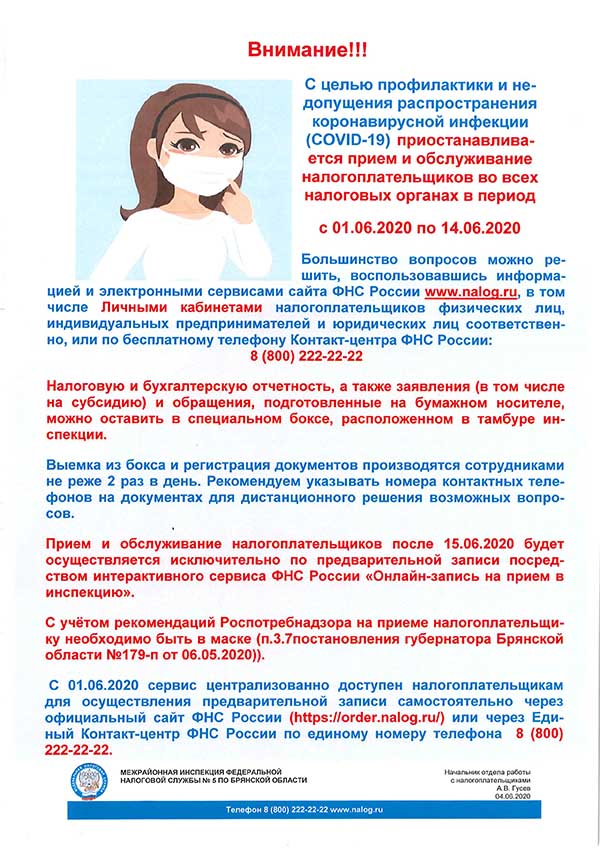

С целью предупреждения распространения коронавирусной инфекции,

Оплатить налог, исчисленный

Представить декларацию 3-НДФЛ необходимо, если в

Отчитаться

Предельный срок подачи декларации

Заполнить декларацию 3-НДФЛ онлайн

Декларации,

Также декларацию можно представить

С

В соответствии

Важным условием предоставления субсидии является отсутствие на 01.03.2020 недоимки по налогам

Кроме того, количество работников получателя субсидии

УФНС России по Брянской области рекомендует налогоплательщикам, соответствующим всем условиям для предоставления субсидии,

Получив отказ

Заявление представляется

Во избежание ошибок, влекущих отклонение заявлений, представленных на бумажном носителе, рекомендуем заполнять их в специальном разделе сайта ФНС России «Ваш бизнес пострадал? Получите субсидию от государства!».

Ознакомиться с полным перечнем мер поддержки малого и среднего бизнеса, а также уточнить, относится ли предприятие к пострадавшим отраслям, можно на сайте ФНС России в разделе «Коронавирус: меры поддержки бизнеса».

Согласовано:

Заместитель руководителя

УФНС России по Брянской области

С целью профилактики и предупреждения распространения коронавирусной инфекции (COVID-19) в налоговых инспекциях не ведется личный прием и обслуживание налогоплательщиков в период с 12 по 15 мая 2020 года включительно до особого распоряжения.

Налоговую и бухгалтерскую отчетность, а также заявления и обращения, подготовленные на бумажном носителе (в том числе заявления на выплату субсидии бизнесу в соответствии с Постановлением Правительства РФ от 24.04.2020 № 576), можно оставить в специальном боксе для приема входящей корреспонденции в тамбуре инспекции. Рекомендуем указывать на документах номера контактных телефонов для дистанционного решения возможных вопросов.

Кроме того, большинство налоговых вопросов можно решить, воспользовавшись информацией

В Личных кабинетах для физических, юридических лиц и индивидуальных предпринимателей можно уплатить налоги, уточнить информацию по своему имуществу, отправить декларацию 3-НДФЛ

Уплата налогов, пошлин

Хозяйствующие субъекты могут взаимодействовать

Возникающие вопросы можно задать по бесплатному телефону Единого

Согласовано:

Заместитель руководителя

УФНС России по Брянской области

ФНС России доработала сервис «Государственная регистрация ЮЛ и ИП» https://service.nalog.ru/gosreg/ (раздел «Сервисы/Государственная регистрация ЮЛ и ИП / Индивидуальные предприниматели / Прекращаем деятельность

Такая возможность предоставлена индивидуальным предпринимателям

Заявитель может сформировать

В течение пяти рабочих дней

Правительством Брянской области установлены пониженные налоговые ставки

Так, для таких налогоплательщиков на

Также на

Кроме того, Законом Брянской области от 09.04.2020 № 32-З установлены пониженные ставки по налогу, взимаемому

- для налогоплательщиков, выбравших объект налогообложения «доходы, уменьшенные

- для налогоплательщиков, выбравших объект налогообложения «доходы» -

Данные налоговые ставки применяются при условии, что в

Ознакомиться

Согласовано:

Заместитель руководителя

УФНС России по Брянской области

Еще статьи...

- Продлены сроки уплаты авансовых платежей по транспортному, земельному налогам и налогу на имущество организаций

- Правительство России перенесло сроки уплаты налогов и сдачи налоговой отчетности

- Декларационную кампанию продлили на три месяца

- До 30 апреля инспекции Брянской области приостанавливают прием налогоплательщиков

- С 30 марта по 3 апреля инспекции приостанавливают прием налогоплательщиков

- С 27 марта налоговые инспекции принимают граждан исключительно по предварительной онлайн-записи

- С 1 января 2021 года отменяется единый налог на вмененный доход

- Многодетные семьи имеют право на дополнительные льготы по имущественным налогам

- Налоговые органы предлагают организациям провести сверку в связи с отменой деклараций по транспортному и земельному налогам

- Получить сведения из Единого реестра субъектов малого и среднего предпринимательства можно на сайте ФНС России